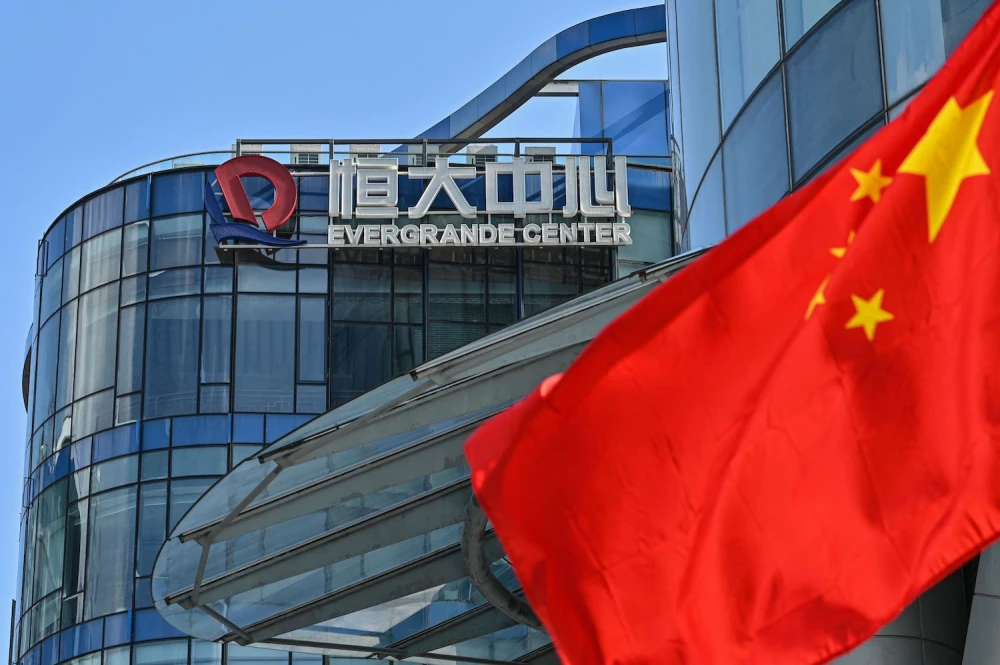

중국 부동산 회사 헝다그룹(恒大集团, Evergrande). 세계에서 빚을 가장 많이 진 부동산 기업이라고 한다. 총 부채가 3050억달러, 약 350조원이다. 무려 중국 국내총생산(GDP, 14조3400억달러)의 2%에 이르는 규모다. 그 가운데 2650억달러 가량이 2년 안에 상환 만기가 도래하는 채무다. 그런데 지금 보유한 현금은 '1년 내 갚아야 할 부채의 10분의 1'에 불과하다고. 이 회사가 부도를 낼지 모른다는 관측이 나오면서 최근 세계 증시가 요동을 쳤다.

22일에 헝다 측이 중국 내 부채 2억3200만 위안(약 425억원)의 이자를 지급하겠다고 밝히면서 일단 증시는 한숨 돌린 분위기다. 그 다음날인 23일에 채권 이자를 예정대로 낼 것이며, 이자 주고 빚 갚는 일정을 놓고 채권기관들과 합의했다고 발표한 것이다. 역외 달러 채권 이자도 8353만 달러(989억원)에 이르는데 이것도 23일 결제한다고 했다. 헝다 측이 급한 불을 끄려는 의지를 보이면서 시장의 불안감은 진정됐다. 미국 뉴욕증시, 유럽증시, 홍콩증시 모두 소폭이나마 상승세로 돌아섰다. 올들어 내내 폭락했던 헝다 주가는 23일 18%나 올라갔다. 그러나 헝다의 빚 규모가 워낙 큰데다 은행 2곳에는 예정된 이자를 주지 못한 것으로 알려졌다. 불안 요인은 사라지지 않았다.

헝다는 어떤 회사

헝다는 매출액 기준 중국 2위 부동산 개발회사다. 포춘글로벌500 랭킹으로는 세계 122위. 본사는 광둥성 선전에 있다(서류상으로는 조세회피처인 케이먼 군도에서 영업하는 것으로 돼 있다는 얘기도 있다). 1996년 허난성 출신 사업가 쉬자인(许家印)이 창립했고 2009년 10월 홍콩증시에 상장됐다. 쉬자인은 2020년 포브스 선정 중국 갑부 3위였는데, 한때 1위를 한 적도 있다고. 올 8월 기준으로 가진 자산이 98억2000만 달러에 이르는 세계 253위 부자였다.

헝다의 주된 개발상품은 중산층들이 선호하는 중대형 아파트다. 중국의 경제성장과 중산층의 확대, 그에 따른 부동산 붐을 타고 자라난 기업인 셈이다. 직원이 20만 명이 넘는다. 회사측 소개에 따르면 중국 내 280여개 도시에서 1300개가 넘는 주택건설 프로젝트를 진행해왔다. 보유한 토지가 광저우, 톈진, 선양, 우한, 쿤밍 등등에 2억1400만 제곱미터(6500만평)에 이른다고 한다. 완커(万科, Vanke)그룹, 헝다, 비구이위안(碧桂园, Country Garden) 등 중국 3대 부동산 개발회사를 가리켜서 앞글자를 따 ‘완헝비’라고 부르기도 한다.

헝다는 10년 새 부동산을 넘어 여러 분야로 사업을 벌렸다. 2010년 광저우에버그란데 축구팀을 사들였고 축구학교를 만드는 데에만 1억8500만달러를 투자했단다. 광저우에 지금 10만명이 들어갈 수 있는 세계 최대 축구장을 짓고 있는데 건설비용이 17억달러다. 관광업에도 손을 댔다. 에버그란데 페어리랜드라는 테마파크 사업부문을 두고서 하이난에 인공섬 '오션플라워 아일랜드'를 짓고 있다. 예정대로라면 올해 말에 문을 연다.

2018년에는 미국 전기차 회사 패러데이퓨처(Faraday Future)의 지분 45%를 20억달러에 사들였다. 2019년에는 전기차 사업에 3년간 450억위안을 투자하겠다고 발표했으며 2020년 헝치(恒驰)라는 이름의 전기차 브랜드를 론칭했다. 스웨덴 전기차회사 NEVS도 매입했다. 2015년부터는 금융으로도 팔을 뻗쳤다. 보험회사와 민간은행 지분을 갖고 있다. 그밖에 엔터테인먼트, 보건의료, 잡화, 식품농업까지 다방면으로 사업 범위를 넓혔다. 한국에서 논란이 된 적도 있다. 2014년 먹는샘물 사업을 하면서 브랜드 이름을 '장바이샨'이라 붙인 것이다. 백두산을 가져다 쓴다 해서 한국에서 반발이 일었다.

빚 내서 문어발

그렇게 큰 회사가 왜 휘청거리게 된 것일까. 가장 큰 문제는 돈을 빌려서 사업을 키웠다는 점이다. 한마디로 빚 문제다. 2018년 헝다는 720억 위안이라는 순이익을 기록했다. 전년보다 2배로 늘어난 것이었다고 한다. 그런데 그 해 이자로 지출한 돈이 1000억위안이 넘었다.

최근에는 현금을 확보하기 위해 2015년 16억 달러에 사들인 홍콩의 사무실건물을 비롯한 자산 매각에 나섰으나 매입자가 없었다. 이 사실이 알려지면서 시장에서 경고음이 터져나왔다. 헝다의 경영 사정이 온갖 언론들에 경쟁적으로 실렸다. 금융기관 대출을 받은 것뿐 아니라, 임직원들 돈까지 끌어다 썼다는 사실도 폭로됐다. 이번에 문제가 불거지자 현직 임원들의 돈만 갚았다는 얘기도 따라 나왔다.

국제신용평가사 피치와 무디스는 이달 초 유동성 문제로 디폴트 우려가 있다면서 헝다 채권의 신용등급을 낮췄다. 여기저기로 벌리다 보니 핵심 사업부문이 흔들리고 경영전략이 불분명해진 탓도 있다고 전문가들은 분석한다. 불투명성도 문제다. 미국 CNN은 골드만삭스 분석가들의 말을 인용해서 “자산과 현금흐름 등에 대한 정보를 시장에 충분히 제시하지 못하고 있는 것도 문제"라고 지적했다. 장부에 적힌 것 말고도 빚이 더 있을 거라는 얘기다.

GDP 3분의1이 부동산에서?

중국 기업들에 대한 세계의 의구심도 헝다 사태에 영향을 미친 측면이 있다. 헝다는 빚을 내서 덩치를 불린 숱한 중국 기업들 중의 하나일 뿐이다. 작년에 코로나19로 중국 경제가 주춤하자 국영기업들조차 대출을 갚지 못해 줄줄이 부도가 났다. 중국의 경제성장이 느려지고 있는 상황에서, 빚내서 투자하는 중국 기업들에 대한 불신은 점점 커지고 있다. 중국 정부가 빚을 많이 진 기업들을 단속하는 것도 이런 이유에서다. 2018년 또다른 대형 부동산회사인 완다그룹(万达集团)이 당국 압박에 따라 사업규모를 줄인 전례가 있다. 투자회사 캐피털이코노믹스의 아시아분석가 마크 윌리엄스는 “중국의 주거용 부동산 수요가 지속적으로 감소하는 시대로 접어들었다”고 지적한다.

[캐피털이코노믹스] Property crunch will be followed by lasting decline

문제는 중국 경제에서 부동산 비중이 너무 크다는 사실이다. 공식 통계로는 부동산 부문이 GDP에서 차지하는 비중이 7%다. 하지만 실제로는 그보다 훨씬 크고, 심지어 GDP의 29%에 이른다는 추정치도 있다(Berenberg, CNN). 헝다그룹 문제에 세계의 관심이 집중된 것도 이 때문이다. 자칫 헝다 문제가 중국 부동산 시장 전체에 영향을 미쳐서 기업들의 신용등급이 떨어지고 주가가 폭락하고, 빚을 내서 빚 갚는 사이클조차 막히면 연쇄 부도가 날 수 있기 때문이다. 이미 헝다 외에도 몇몇 부동산회사들의 신용등급이 떨어졌다.

로이터에 따르면 내년에 만기가 돌아오는 중국 부동산회사들의 채권 가운데 올해 말까지 리파이낸싱(재융자)해야 하는 것이 총 320억달러, 37조원이 넘는 규모다. 중국 부동산개발 채권의 수익률은 4~12% 수준인데, 코로나19로 타격을 받았던 세계 경제와 중국 경제가 회복세를 보이는 가운데에도 부동산 채권수익률은 낮아지고 있다. 세계 시장에 지금 갈 곳을 찾아 헤매는 자금이 워낙 많기 때문에 중국 부동산에 대한 투자가 얼어붙지는 않겠지만 어려움을 겪는 기업들이 늘어날 가능성이 높다.

만일 헝다가 파산하면?

그래서 헝다는 어떻게 될까. 결국 일부 부채는 갚지 못하는 상황이 올 것으로 전문가들은 보고 있다. 2대 주주인 홍콩 투자회사 차이니즈 에스테이트 홀딩스(華人置業集団)는 지난 몇 주 새 2억4650만홍콩달러(370억원) 상당의 헝다 주식을 매각했고, 나머지 주식도 매각할 수 있다고 23일 밝혔다. 그러자 이날 홍콩증시에서 이 회사 주가는 5.5% 올랐다. 물론 헝다가 채권 이자를 시한 안에 못 내도 30일의 유예기간이 있으니 그날로 망하는 것은 아니다. 하지만 시한을 넘기면 자금을 끌어오기는 더 어려워질 것이다.

만약 헝다가 부도나면 선금을 내고 아파트를 계약한 사람들은 돈을 날릴 수 있다. 구매계약을 해놓고 아직 건설 중인 주택이 100만채가 넘는다. 닛케이아시아 보도를 보니 헝다가 건설 중인 부동산 프로젝트가 800여개인데 그 중 500개 이상이 회사의 자금 경색으로 중단됐다. 19일 헝다 측은 성명을 내고, 중단됐던 건설작업을 재개했으며 예정대로 계약자들에게 양도할 것이라고 밝혔다. 하지만 계약자들의 불안감은 클 수밖에 없다.

이미 두달 전부터 선전의 헝다 본사를 비롯해 안후이성, 후베이성 등지의 헝다 건물 앞에 계약자들, 투자자들, 임금이 체불된 건설현장 노동자들, 대금을 못 받은 자재공급업자들, 자산관리상품(WMP) 투자자들이 모여서 돈을 돌려달라며 시위를 하고 있다. 헝다의 자산관리 사업부문은 WMP를 팔면서 높은 수익률을 내걸었기 때문에 최근까지도 출시하면 며칠 내 완판을 기록했다고 한다. 일반 투자자들만이 아니라 아니라 헝다 직원들, 거래회사 직원들도 WMP를 많이 샀으며 그 중 상당수는 강요에 의한 것이었다는 '증언'들이 줄줄이 나온다.

중국 정부가 개입할까

내집 장만의 꿈을 빼앗긴 사람들이 수만 명에 이르게 되면 큰 동요가 일어날 게 뻔하다. 일자리는 또 어떤가. 헝다의 임직원만 20만명인데, 헝다와 관련된 기업들이 8400여개에 이르며 관련된 일자리를 모두 따지면 380만개다. 대출해준 금융기관들도 줄줄이 물려 있다. 영국 EIU 분석가는 BBC에 “주택공급망이 교란되고 집을 사려던 사람들이 분노하는 상황을 피하기 위해 당국이 나설 것”으로 봤다. '대마불사'는 이번에도 통할 것이라는 얘기다.

그러나 반대로 보는 시각도 많다. 중국 정부가 부동산 시장의 부채를 규제하려고 팔을 걷어붙였는데, 헝다를 살려주면 시장에 그동안 던져온 메시지가 흔들려버린다. S&P글로벌레이팅스는 최근 분석에서 "시스템 전체가 붕괴 위기에 몰리지 않는 한 중국 정부가 구제금융에 나서지는 않을 것"이라고 예측했다. 중국 당국은 현재로선 헝다가 파산하더라도 부동산 시장 전반이 무너질 것으로는 보지 않는 듯하다. 중국 국가통계국 대변인 후링후이는 지난주 “몇몇 대형 부동산 회사들이 겪는 어려움”을 알고 있다면서 “최근의 일로 인한 충격에도 불구하고 부동산시장은 연말까지 계속 안정을 보일 것”이라고 말했다. 헝다의 이름을 직접 거론하지는 않았다.

[S&P Global Ratings] Credit FAQ: Evergrande Default Contagion Risk--Ripple Or Wave?

구제 대신에 중국 당국은 만일의 경우 헝다가 질서 있는 채무재조정이나 파산절차를 밟을 수 있도록 관리하는 데에 집중할 가능성이 높다. 헝다가 아직 계약자들에게 인도하지 않은 주택이 수십만 채인데, 이를 다 지어서 넘겨주려면 필요한 돈은 1000억위안이 넘을 것으로 추산된다. 그러니 아마도 당국은 헝다가 파산할 경우 소액투자자들이 최대한 보호를 받고 주택 구매자들은 계약한 집을 받을 수 있도록 하는 데에 초점을 맞출 거라고 S&P글로벌레이팅스는 예측했다.

중국 정부의 속내를 까놓는 것으로 유명한 환구시보 후시진(胡錫進) 편집장이 위챗에 올린 글에서 헝다를 가리키며 “정부의 구제금융에 의존해서는 안 되며 스스로를 구제할 필요가 있다”고 한 것도 그런 분석을 뒷받침한다. 미국 블룸버그통신은 헝다 본사가 있는 광둥성은 금융지원 요청을 이미 거절했고, 감독 당국이 국제 로펌 킹&우드맬러슨스를 통해 헝다의 재정상황 조사에 들어갔다고 보도했다. 선전시의 경우 국유자산관리위원회가 나서서 국유기업들이 헝다 자산을 매입하도록 주선하고 있다는 보도가 나왔다.

'중국판 리먼브라더스'가 될까

일부에서는 헝다 파산위기를 2008년 미국발 금융위기의 출발점이던 리먼브라더스 사태와 비교하기도 한다. 닛케이아시아는 “헝다가 중국의 리먼브라더스가 될 수 있다”고 21일 보도했다. 우려에도 일리는 있다. 헝다에 돈을 빌려준 중국 금융기관이 290여개에 이른다. 헝다가 빚을 갚지 못하면 은행들도 흔들릴 것이고, 대출을 줄일 것이고, 기업들은 줄줄이 신용 경색에 빠질 수 있다. 헝다가 중국 금융시스템 전체를 시험대에 올렸다는 얘기도 나온다.

[닛케이아시아] How Evergrande could turn into 'China's Lehman Brothers'

하지만 리먼브라더스 때와는 상황이 다르다고 보는 이들이 더 많은 듯하다. 미국 ING의 시장분석가는 경제채널 CNBC에 나와서 헝다의 현금 유동성 문제를 가지고 '시스템의 위기'까지 거론하는 것은 “솔직히 좀 지나치다”고 했다.

[CNBC] Here’s why the Evergrande crisis is not China’s ‘Lehman moment’

가장 큰 차이는, 리먼브라더스에게는 금융상품 뿐이었지만 헝다는 실체가 있는 자산, 즉 땅을 갖고 있다는 점이다. 매쿼리의 중국 수석 이코노미스트 래리 후는 22일 보고서에서 “헝다가 위험하다 해서 중국 땅값이 폭락할 가능성은 없다”고 적었다. 미국 투자회사 리먼브라더스가 무너졌을 때에는 금융 파생상품들을 팔아온 다른 금융기관들도 모두 신뢰를 잃었지만 헝다 때문에 중국 부동산 시장이 붕괴하지는 않으리라고 보는 것이다.

물론 중국 부동산 시장에도 거품은 많다. 2005년부터 2011년 사이에 특히 버블이 심했다. 과잉공급으로 빈 집들, 텅빈 신도시들이 곳곳에 방치됐다. 2011년 조사에서는 그런 빈집이 약 6400만 채에 이르는 걸로 나타나기도 했다. 그럼에도 불구하고 헝다의 파장을 리먼브라더스 사태에 대입하는 것은 무리가 있다. 수십 년의 규제완화로 미국 금융시장은 고삐가 풀린 상태였지만 중국의 금융시장과 부동산 시장은 여전히 당국이 쥐고 있고 개입할 수단들도 많다. 래리 후의 설명을 빌면 "중국에서는 지방정부들이 토지공급을 독점하고 있고, 지방정부들에게는 땅값을 안정시킬 강력한 동기가 있다." 최악의 경우 지방정부가 땅을 매입할 수도 있다. 부동산 거품이 꺼지던 2014-15년 그런 전례가 있었다고 한다.

헝다가 만일 파산하면 중국 경제에는 요동이 일어날지 몰라도 2008년 같은 충격이 올 것 같지는 않다고 미국도 판단하고 있다. 제롬 파월 미 연방준비제도(Fed) 의장은 22일 “헝다 사태는 중국 금융계에 타격을 줄 수 있지만 미국엔 직접적 영향이 거의 없을 것”이라고 예측했다.

'딸기가 보는 세상 > 수상한 GPS' 카테고리의 다른 글

| [구정은의 '수상한 GPS']기후대응 방해한 일본, 호주, 사우디 (0) | 2021.10.21 |

|---|---|

| [구정은의 '수상한 GPS']말라리아 백신 첫 승인...왜 이제야? (0) | 2021.10.08 |

| [구정은의 '수상한 GPS']일본 자민당 파벌구조가 흔들린다? (1) | 2021.09.09 |

| [구정은의 '수상한 GPS']아프간 충격에 힘 실리는 '유럽군' (0) | 2021.09.02 |

| [구정은의 '수상한 GPS']난민캠프가 된 기지...아프간의 '미래'가 떠난다 (0) | 2021.08.27 |